چشمانداز اقتصاد ایران در سایه برجام

کد: 47331 تاریخ انتشار :۱۶ اسفند ۱۴۰۰ ساعت ۱۲:۳۵

همایش چشمانداز بازارها در افق ۱۴۰۱ برای دومین بار ۱۵ اسفند ماه سال جاری برگزار و بازار سرمایه ، اوراق بدهی، ارز ،کامودیتی ها، مسکن ، رمز ارزها و اقتصاد ایران مورد بررسی قررا گرفت.

- محبوبه داودی، اقتصاددان گفت: درمان کسری بودجه دولت با استفاده از اصلاح نظام مالیاتی، اصلاح بودجهریزی و قطع اثر نوسان درآمدهای ارزی بر درآمد دولت و پیادهسازی سیاستگذاری پولی و نظارت بانکها در بانک مرکزی از جمله الزاماتی است که باید مورد توجه جدی قرار گیرد.

- مدیر تحلیل اقتصادی شرکت مشاور سرمایه گذاری ترنج در ابتدا نرخ بهره حقیقی را یکی از مهمترین متغییرهای اقتصاد ایران برشمرد و با تاکید بر اینکه نرخ بهره واقعی همان نرخ بهره اسمی منهای انتظارات تورمی است، گفت: نرخ بهره حقیقی منفی در کوتاهمدت باعث افزایش تورم و التهاب در بازار داراییها میشود. نرخ بهره حقیقی مثبت و بسیار بزرگ اما منجر به کاهش تورم، رکود در بازار داراییها ودر نهایت رکود اقتصادی میشود. نرخ بهره مثبت بهینهای وجود دارد که اقتصاد در آن در رونق خواهد بود و شرایط تومی نخواهد بود. افت رشد اقتصادی و افت سرمایهگذاری خارجی و داخلی از آثار نرخ بهره حقیقی منفی در بلند مدت است.

- داودی نرخ ارز را از دیگر متغیرهای تاثیرگذار بر اقتصاد ایران دانست و توضیح داد: نوسانات و شوک نرخ ارز در کوتاه مدت منجر به افزایش تورم والتهاب در بازار داراییها و رکود اقتصادی و در بلندمدت منجر به افت سرمایهگذاری به دلیل عدم قطعیت در اقتصاد میشود. به دنبال نرخ ارز حقیقی، واردات افزایش و سرمایهگذاری و رشد اقتصادی کاهش پیدا خواهد کرد. همچنین در بلندمدت افت نرخ ارز حقیقی آفتی برای رشد اقتصاد به شمار میرود.

- داودی با تشریح سمت عرضه و تقاضای ارز ادامه داد: اقتصاد ایران در بخش تراز غیرنفتی و سرمایه و خدمات در ایران همواره منفی بوده و آنچه پاسخگوی تقاضای ارز بوده همواره دلارهای نفتی بوده است. بنابراین دولت و بانک مرکزی به عنوان بزرگترین عرضهکنندگان دلار همواره قادر به کنترل بازار بودهاند و از این قدرت جهت تثبیت نرخ ارز استفاده کردهاند بنابراین در فضای تورمی نرخ ارز حقیقی همواره در اقتصاد ایران نزولی بوده است.

- داودی، در ادامه نوسانات بالای نرخ بهره حقیقی، منفی بودن نرخ بهره حقیقی در نتیجه کسری بودجه و رشد پایه پولی را عامل تورم و نوسانات بالا در بازار داراییها و افت سرمایهگذاری و رشد اقتصادی پایین دانست و گفت: سیاستهای نادرست ارزی و افت نرخ ارز حقیقی همزمان با شوکهای ارزی ، وابستگی به واردات در دوران افت نرخ ارز حقیقی، افزایش مصرف بدون افزایش تولید، آسیب زنجیره تولید و کم عمق شدن آن به ویژه در بخش قابل تجارت نیز ناشی از ضعف دولت و بانک مرکزی در سیاستهای پولی و بانکی و ارزی است.

- این اقتصاددان، استقلال بانک مرکزی را یکی از راههای کنترل نرخ بهره حقیقی ذکر کرد و گفت: درمان کسری بودجه دولت با استفاده از اصلاح نظام مالیاتی و اصلاح بودجهریزی و قطع اثر نوسان درآمدهای ارزی بر درآمد دولت و پیادهسازی سیاستگذاری پولی و نظارت بانکها در بانک مرکزی از جمله الزاماتی است که باید مورد توجه جدی قرار گیرد. همچنین برای کنترل نرخ ارز حقیقی باید سیاستگذاری ارزی بانک مرکزی در جهت حفظ نرخ ارز در محدوده برابری قدرت خرید و ایجاد صندوق ثباتساز باشد.

- داودی دربخش پایانی اشارهای هم به سناریوهای برجام کرد و توضیح داد: در صورتیکه برجام به نتیجه برسد، در میان مدت، با کاهش کسری بودجه و کنترل انتظارات تورمی، شاهد کاهش نرخ بهره در نتیجه افت انتظارات تورمی و افزایش ماندگاری سپردهها خواهیم بود. علاوه بر این، افزایش درآمدهای ارزی و کنترل نرخ ارز منجر به تثبیت نرخ ارز در محدوده برابری قدرت خرید میشود.

- او، افزایش رشد اقتصادی در نتیجه افزایش تولید نفت و رفع تحریم و اثرات سرریز در سایر بخشها و افزایش هزینه های عمرانی و سرمایه گذاری دولتی در زیرساختها را از دستاوردهای دیگر حصول توافقات برشمرد و گفت: در این صورت، نه تنها تورم و نوسانات در بازارها به طور قابل توجهی کاهش مییابد بلکه بازار سرمایه از رشد ملایمی برخوردار خواهد بود و بازار مسکن به ثبات میرسد. توافقات برجام در بلند مدت، به دلیل سیاستهای حمایتی، موجب تشدید کسری بودجه و درنهایت بازگشت انتظارات تورمی، افت رشد اقتصادی در نتیجه سرمایهگذاری پایین و افزایش واردات، ایجاد مشکلات جدی در بودجه دولت، ناپایداری مالی و افزایش مجدد تورم و نوسان بازارها خواهد شد. در صورتیکه برجام به نتیجه نرسد، عرضه ارز و مشکلات تراز پرداختها و همچنین افزایش کسری بودجه و چاپ پول منجر به افزایش میانگین تورم نسبت به گذشته میشود.

- ************************* مدیرعامل گروه توسعه مالی مهرآیندگان عنوان کرد:

-

ظرفیت ۲۵۰ هزار میلیارد تومانی بازار اوراق تأمین مالی در سال ۱۴۰۱

- مدیرعامل گروه توسعه مالی مهرآیندگان با بیاناینکه سال آینده عرضه اوراق نسبتا محدود خواهد بود، گفت: انتظار میرود سقف انتشار اوراق برای سال آینده حدود ۲۵۰ هزار میلیارد تومان باشد.

- محمد مهدی مومن زاده تاکید کرد: سررسید شدن ۱۳۵ هزار میلیارد تومان اوراق در سال آینده که ۱۱۸ هزار میلیارد تومان آن مربوط به اوراق دولت است از یک سو و ایجاد ظرفیت جدید در حدود ۱۱۵ هزار میلیارد تومان (متناسب با رشد برآوردی نقدینگی و نسبت اوراق به نقدینگی) از سوی دیگر میتوان انتظار داشت که سقف انتشار اوراق در سال آینده حدود ۲۵۰ هزار میلیارد تومان باشد و انتشار اوراق دولتی در سال آینده خلل زیادی برای بازار ایجاد نکند.

- به گفته او، همچنین انتظار میرود فضای بسیار مناسبی برای انتشار اوراق شرکتی در سال آینده ایجاد شود و سهم این گروه در بازار اوراق تامین مالی رشد محسوسی داشته باشد. این نتیجه گیری در صورت ثبات مفروضات قابل تحقق است.

- مومنزاده، دربخش دیگری از صحبتهایش به ارزش بازار اوراق در سال ۱۴۰۰پرداخت و توضیح داد: ارزش بازار اوراق تامین مالی در پایان بهمنماه به حدود ۴۵۰ هزار میلیارد تومان رسید.این درحالی است که این رقم در پایان بهمنماه سال ۱۳۹۹ برابر با ۲۸۶ هزار میلیارد تومان و بیانگر رشد ۵۷ درصدی این بازار در بازه یکساله بوده است.

- او اضافه کرد: همچنین بر اساس آخرین آمار منتشره سازمان بورس ارزش اسمی بازار اوراق در پایان دی ماه برابر با ۴۷۸ هزار میلیارد تومان بوده که نسبت به مدت مشابه سال قبل ۶۴ درصد و نسبت به ابتدای سال ۴۳ درصد رشد را تجربه کرده است.

- مدیرعامل گروه توسعه مالی مهرآیندگان با تاکید براینکه ارزش این بازار از ابتدای سال ۱۳۹۲ تاکنون بیش از ۲۶۵ برابر شده است، گفت: این رقم، بالاترین میزان رشد در بین تمامی متغیرهای اقتصاد ایران است. به بیانی دیگر، ارزش این بازار به صورت متوسط ماهانه ۵.۳ درصد افزایش یافته است. حتی بدون لحاظ رشدهای ناشی از تورم و با لحاظ مقادیر حقیقی نیز ارزش بازار اوراق بیش از ۴۵ برابر (با نرخ رشد ماهانه ۳.۶ درصد) شده است که باز هم دارای بیشترین رشد در بین تمامی متغیرهاست.

- او درباره ارزش بازار اوراق تامین مالی و نقدینگی نیز بیان داشت: محاسبه نسبت ارزش بازار اوراق تامین مالی به نقدینگی نشان میدهد که در ماههای اخیر، این نسبت برای نخستین بار به محدوده ۱۰ درصد رسیده است. نسبت ارزش بازار اوراق به نقدینگی در سال ۱۳۹۶ در محدوده ۲.۵ درصد بوده است. این موضوع به معنای آن است که ابعاد بازار اوراق تامین مالی در مقایسه با سایر متغیرهای اسمی اقتصاد ایران تقریبا ۴ برابر شده است. در صورتی که فرض را بر آن قرار دهیم که این محدوده، سقف کوتاهمدت بازار اوراق (با لحاظ مقاومت بانک مرکزی و دولت در برابر افزایش نرخ) است، در آن صورت میتوان انتظار داشت که در سال آینده نیز اندازه بازار اوراق در محدوده ۱۰ درصد ارزش نقدینگی باقی بماند.

- مومن زاده اضافه کرد: محاسبه ارزش دلاری بازار اوراق تامین مالی نیز نشان میدهد که تا قبل از سال ۱۴۰۰، بازار اوراق تامین مالی از منظر ارزش دلاری نتوانسته بود رشد چندانی داشته باشد به شکلی که ارزش این بازار تقریبا در محدوده ۱۰ میلیارد دلار ثابت مانده بود. در صورتیکه ارزش دلاری بازار اوراق تامین مالی در پایان بهمنماه به حدود ۱۷ میلیارد دلار رسیده است. این ارقام به معنای آن است که حتی بدون لحاظ آثار تورمی نیز، میزان تامین مالی از بازار اوراق در سال اخیر تقریبا ۷۰ درصد رشد داشته است.

- به گفته او، بازار اوراق تأمین مالی در دی ماه سال ۹۹ برابر با ۹.۷ درصد تولید ناخالص داخلی بوده و در پایان دی ماه ۱۴۰۰ برابر ۶.۷ درصد تولید ناخالص داخلی بوده است، به این ترتیب می توان نتیجه گرفت بازار بدهی برای تأمین مالی تولید به رشد بیشتری نیاز دارد.

- مومنزاده این توضیح را هم داد: در کنار تغییرات کمّی، بررسی ترکیب اوراق شرکتی نیز نشانگر آن است که گرچه رشد مشهودی در این متغیر هم دیده میشود و در بهمن ماه سال ۱۴۰۰ خالص تغییرات (انتشار منهای سررسید) اوراق شرکتی ۱۶ هزار میلیارد تومان بوده و نسبت به مدت مشابه سال گذشته که در حدود ۹۲۰۰ میلیارد تومان بوده رشد داشته است، با این حال ارزش حقیقی اوراق تامین مالی شرکتها از سال ۱۳۹۵ تاکنون تقریبا ثابت بوده است.

- مدیرعامل گروه توسعه مالی مهرآیندگان بیشترین اوراق منتشر شده توسط شرکتها را مربوط به گروههای شیمیایی، نفتوگاز، خودرو و مالی ذکر کرد و گفت: سهم گروههایی نظیر صنایع معدنی بسیار کم است. البته برای برخی صنایع بزرگ نظیر فلزات نیز در حال حاضر هیچ ورقه تامین مالی در بازار سرمایه وجود ندارد.

- وی با اشاره به اینکه در سال ۱۴۰۰، بخش اصلی اوراق دولت به شکل اسناد خزانه اسلامی منتشر و به پیمانکاران واگذار شده است، افزود: به همین علت، فروش اوراق از طریق حراج مجموعا نسبت به سال قبل پایینتر بوده است. ویژگی اصلی این اوراق، یعنی امکان تسویه مطالبات پیمانکاران، سبب شده تا عملا استفاده از آنها محدود به بخشی از هزینههای عمرانی باشد و امکان استفاده از آنها برای پوشش هزینههای جاری وجود نداشته باشد و بدین ترتیب می توان انتظار داشت نظم بخشی به مصارف اوراق افزایش یابد.

- افزایش چشمگیر نرخ تورم در چند سال اخیر سبب شده تا نرخ سود حقیقی انواع ابزارهای درآمد ثابت از جمله اوراق به شدت کاهش یابد و در پایان سال ۹۹ در محدوده منفی ۲۸ درصد قرار گیرد. از ابتدای سال این نرخ به طور پیوسته افزایش یافته و علیرغم اینکه در دی و بهمن و با توجه به تشدید فضای مربوط به گشایشهای بینالمللی و تغییر جهت انتظارات، نرخ بازده در بازار اوراق تامین مالی کاهش یافته، اما نرخ بازده حقیقی نسبت به گذشته در محدوده بهتری قرار گرفته است. خوشبینی فعالان بازار نسبت به بهبود درآمدهای ارزی دولت در سال آینده و در نتیجه کاهش نیاز به تامین مالی از طریق بازار اوراق و همچنین سناریوهای کنترل و کاهش تورم در سال آینده روند مشهود در ماههای اخیر بوده است.

- مومنزاده با بیاناینکه براساس بررسیها فعالان بازار اوراق، برای سال آینده کاهش نرخ را انتظار دارند، گفت: به این ترتیب میانگین نرخ اوراق سررسید شونده در سالهای ۱۴۰۱ و ۱۴۰۲ تقریبا یکسان و در محدوده ۲۲.۵ درصد است.

- او در بخش پایانی صحبتهایش در رابطه با چشمانداز بازار اوراق در سال پیش رو نیز توضیح داد: به نظر میرسد با توجه به آنکه تاکنون (براساس مصوبات کمیسیون تلفیق) سقف انتشار اوراق توسط دولت، شرکتهای دولتی و شهرداریها حدود ۱۳۰ هزار میلیارد تومان است (سقف انتشار اوراق مالی دولت ۱۰۷ هزار میلیارد تومان، سقف انتشار اوراق مالی شرکتهای دولتی ۱۰ هزار میلیارد تومان و مجوز انتشار اوراق مالی شهرداریها ۱۲ هزار میلیارد تومان) باشد و دولت صراحتا از انتشار اوراق برای بازپرداخت اصل و سود اوراق قبلی منع شده است.

- مومنزاده، این را هم اضافه کرد: در سالهای اخیر به ظرفیت و توانایی بازار سرمایه برای تأمین منابع مالی بنگاههای اقتصادی توجه زیادی میشود. چرا که بازار سرمایه، با جمع آوری سرمایه های خرد و کلان قادر است تا در تجهیز منابع بنگاههای تولیدی و خدماتی کشور نقش مهمی ایفا کند. در این راستا توسعه بازار بدهی در رشد و توسعه اقتصادی، بهبود فضای کسب و کار و تقویت بنگاهها نقش با اهمیتی دارد و میتواند به ارتقای نظام اقتصادی و مالی کشور کمک کند.

- *********************************

-

تقویت ذخایر استراتژیک گندم در دستور کار قرار گیرد

- امیر صباغ، مدیر اقتصادی و سرمایهگذاری ایمیدرو در این همایش با موضوع «چشمانداز بازار کامودیتیها در سال ۱۴۰۱» به ایراد سخنرانی پرداخت. وی با ارائه تعریف بینالمللی از کامودیتیها گفت: کامودیتیها محصولات با ارزش و دارای کیفیت مشابه بوده که با تناژ بالا توسط تولیدکنندگان متفاوت ارائه میشوند. کامودیتیها به دو دسته نرم (قابل رویش مثل ذرت، گندم و...) و دسته سخت (منابع معدنی، مس، سنگ آهن، فولاد، پتروشیمی و...) تقسیم میشوند و دارای مشخصات زیر هستند:

- عمدتا بدون تعرفه از مرزها عبور میکنند.

- کشف قیمت آنها عموما از طریق مکانیزم عرضه و تقاضا در بورس است.

- عموما دارای تناژ تولید و مصرف بسیار بالایی هستند.

- شرکت تولیدکننده و برند برای آنها مطرح نیست.

- بازار آنها جهانی است.

- چسبندگی خاص به دلار و سیاستهای فدرال رزرو آمریکا دارند. (نرخ بهره – نرخ اوراق قرضه – ایندکس دلار)

- وابستگی قیمتها به یوان چین روندی افزایشی دارند (حدود ۵۰ درصد تولیدکامودیتی دنیا در چین مصرف میشود و بورسهای چین معاملات را بر پایه یوان انجام میدهند.)

- بزرگترین بازار هجینگ فلزات دنیا، LME لندن با گردش مالی ۱۱.۶ تریلیون دلار یا ۴ برابر GDP انگلستان است که حجم معاملات آن ۴۰ برابر تولید دنیاست.

-

چین محرک بازار کامودیتی دنیا

- مدیر اقتصادی و سرمایهگذاری ایمیدرو گفت: سهم سرمایهگذاری در زیرساختهای چین به نسبت GDP حدود ۶.۷ درصد است. چین نقشی کلیدی در مصرف کامودیتیها در دنیا دارد. وی افزود: چین هر ۳ سال معادل ۱۰۰ سال آمریکا سیمان مصرف میکند و مصرف مس و آلومینیم چین در حدود ۶ برابر آمریکاست. صباغ گفت: زیرساخت و مسکن در سال ۲۰۲۲ همچنان محرک اصلی رشد اقتصادی چین است و بازار کامودیتیها گرم باقی میماند. این دولت برای حدود ۵.۵ درصد رشد اقتصادی در سال ۲۰۲۲ برنامهریزی کرده بود که از طریق کاهش نرخ بهره بانکی، کاهش نسبت سپردهگذاری بانکها نزد بانک مرکزی محقق خواهد شد. وی بیان کرد: بحران شرکتهای ساختمانی چین توسط بانک مرکزی این کشور در حال مدیریت است و بعد از حدود ۶ ماه، فروش مسکن در این کشور افزایشی شده و سهام شرکتها صعودی است.

-

عوامل موثر بر قیمت کامودیتیها

- وی عوامل موثر بر روی قیمت کامودیتی ها را به چند بخش تقاضا، نرخ بهره دلار و ایندکس دلار، عرضه، هزینه انرژی (قیمت نفت)، هزینه حمل و نقل (شاخص بالتیک) و سایر موارد از جمله آربیتراژ، سیاست های مقطعی از جمله تعرفه و تحریم، افزایشریسک و البته آلودگی هوای چین و تعطیلی واحدها عنوان کرد. صباغ با اشاره به تاثیر رشد فوقالعاده هزینههای حمل دریایی بر قیمت کامودیتی، کمبود کانتینر و پرسنل بنادر و کامیونها و قفل شدن کشتیها در بنادر دنیا را از جمله مشکلات حمل دریایی عنوان کرد.

- وی با اشاره به جزییات ۴۲۵ میلیارد دلاری صادرات روسیه گفت: از صادرات ۴۲۵ میلیارد دلاری روسیه در سال ۲۰۱۹ معادل ۲۲۵ میلیارد دلار آن مربوط به نفت، ۵۰ میلیارد دلار گاز طبیعی، ۵۰ میلیارد دلار فلزات، ۲۰ میلیارد دلار زغالسنگ، ۳۰ میلیارد دلار محصولات معدنی و ۲۵ میلیارد دلار محصولات کشاورزی است.

- اثرات جنگ روسیه و اوکراین بر زغالسنگ حرارتی و برق

- وی در ارتباط با اثرات جنگ روسیه گفت: این کشور سهمی ۱۸ درصدی در تجارت جهانی زغالسنگ دارد و با رشد قیمت نفت و محدودیتهای اعمالی از سوی اندونزی، حالا قیمت زغالسنگ صعودی شده است. با افت بیشتر صادرات روسیه، ناآرامی در اقتصاد کشورهای غربی بیشتر شده و سیاستمداران آمریکا و اروپا را به سوی راهکاری عملی در جهت اطمینان از تامین کامودیتیها و انرژی از روسیه هدایت میکند.

- وی با اشاره به اثرات جنگ روسیه و اوکراین بر آلومینیوم گفت: آلومینیوم در اوج قیمت تاریخی (۳۹۰۰ دلار) است و همزمان موجودی انبارهای LME نیز نزولی بوده و دورنمای تامین این فلز را منفی کرده است. جنگ روسیه و اوکراین بر فروآلیاژها نیز اثر منفی گذاشته است به شکلی که به موازات رشد قیمت انرژی، شاخص قیمت انواع فروآلیاژ در دنیا و بخصوص اروپا در حال پرواز است.

- تاثیر جنگ روسیه و اوکراین بر زنجیره فولاد

- مدیر اقتصادی و سرمایهگذاری ایمیدرو در ارتباط با تاثیر جنگ روسیه و اوکراین بر زنجیره فولاد به سهم بالای ۳۰ درصد اوکراین و روسیه از تامین گندله دنیا و زغالسنگ کک شو اشاره کرد و گفت: تقاضای جهانی فولاد به دلیل کمبود عرضه فولاد روسیه افزایش یافته است. همچنین رشد قیمت گندم در بازارهای جهانی ناشی از بحران روسیه و اوکراین به ۵۰ درصد رسیده و سرنوشت ۲۵ درصد تا ۳۰ درصد از عرضه جهانی این محصول مربوط به این دو کشور، نامشخص است.

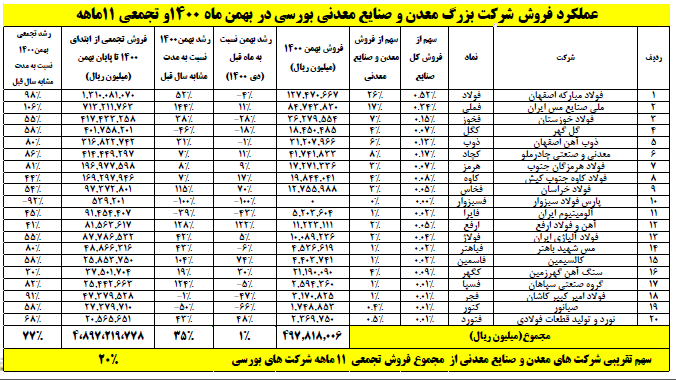

- وی ادامه داد: با افزایش نگرانی از امنیت غذایی کشورها، توصیه میشود ایران سریعا نسبت به تقویت ذخایر استراتژیک گندم خود اقدام و اطلاع رسانی عمومی در خصوص لزوم کاهش مصرف نان در دستور کار قرار گیرد. باید دقت کنیم که بازار دارای کسری است و لزوما همه چیز با پول حل نمیشود. صباغ در بخش دیگری از سخنان خود عملکرد فروش شرکتهای بزرگ معدن و صنایع معدنی بورسی در بهمن ۱۴۰۰ و تجمیعی ۱۱ ماهه را مورد بررسی قرار داد و گفت: سهم تقریبی شرکتهای معدن و صنایع معدنی از مجموع فروش تجمعی ۱۱ ماهه شرکتهای بورسی ۲۰ درصد است و انتظار رشد بیشتر قیمت شمش فولاد در بورس کالای ایران وجود دارد.

- **************************

-

دورنمایی از رمزارزها در قرن جدید

- یزدان عباسی، تحلیلگر بازار رمزارز با بیان اینکه در ابتدای سال ۲۰۲۱ تعداد رمزارزهای موجود در این فضا به ۸۱۵۳ عدد رسیده بود، گفت: در سال ۲۰۲۱ به تنهایی ۸۰۷۰ کوین جدید ایجاد شده که نشان دهنده رشد نزدیک به ۱۰۰ درصدی بازار است، در مجموع، در حال حاضر بیش از ۱۶ هزار رمزارز در بازار وجود دارد و بهطور متوسط، هر روز حدود ۲۱ ارز دیجیتال جدید در بازار ایجاد میشود.

- وی ادامه داد: با ظهور فناوری جدید در فضای رمزارز، انتظار میرود این روند صعودی در سال ۲۰۲۲ هم ادامه پیدا کند، در برخی موارد تنها در چند دقیقه هر فردی میتواند توکن مختص خود را ایجاد کرده و روانه بازار کند.

- به گفته عباسی ارزش بازار جهانی ارزهای دیجیتال بین سالهای ۲۰۲۰ و ۲۰۲۱ تقریبا ۳هزار درصد افزایش یافت و ارزش این بازار از ۱۰۰میلیارد دلار در اوایل سال ۲۰۲۰، به ۳تریلیون دلار در سال ۲۰۲۱ رسید.

- این تحلیلگر رمزارز با اشاره به اینکه شیبا اینو در سه ماهه سوم سال ۲۰۲۰ به قیمت ۰۰۰۰۰۰۰۰۰۳ .۰دلار معامله میشد و در یک سال ۲۶میلیون درصد رشد کرد، گفت: قیمت این رمزارز در سال ۲۰۲۱ به

- ۰۰۰۰۸ .۰دلار رسید و از این رو بزرگترین رشد ارزهای دیجیتال در این سال را از آن خود کرد.

- او افزود: تعداد خودپردازهای بیت کوین از ۱۴هزار مورد در ابتدای سال به ۳۴هزار مورد افزایش یافت و در سال ۲۰۲۰، تعداد کاربران احراز هویت شده از مرز ۱۰۰ میلیون عبور کرد، براساس گزارش بایننس، این تعداد تا سال ۲۰۲۱ به ۳۰۰ میلیون رسیده که حدود ۸. ۳ درصد از جمعیت جهان را تشکیل میدهد.

- عباسی تصریح کرد: در سال ۲۰۲۱ ،کلاهبرداریهای رمزارز در سطح جهان ۷.۷میلیون دلار بود که رشد ۸۰درصدی را نسبت به سال گذشته نشان میداد، طبق گزارش Chainalysis، راگپول با ۸.۲میلیارد دلار، بخش عمده سرقت رمزارز را به خود اختصاص داده است. راگپول در این حالت اتفاق میافتد که توسعهدهندگان یک پروژه را رها میکنند و با سرمایه، سرمایهگذاران ناپدید میشوند.

- این کارشناس حوزه رمزارز ادامه داد: هند با ۱۰۰ میلیون نفر، در صدر کشورهایی است که بیشترین تعداد کاربران رمزارز را دارد، بعد از آن، آمریکا با حدود ۲۷میلیون و ۴۹۲هزار نفر در رتبه دوم قرار دارد، روسیه و نیجریه هم به ترتیب با ۱۷ میلیون و ۱۳ میلیون نفر در رتبههای بعدی قرار دارند، همچنین ۱۲.۷۳ درصد از جمعیت اوکراین صاحب رمزارز هستند که بالاترین درصد در جهان است.

- به گفته وی در سال ۲۰۲۱ روزانه بیش از یک میلیون تراکنش اتریوم وجود داشت، طبق دادههای Charts Y، اتریوم روزانه بین ۰۵۷. ۱ تا ۷۱۷. ۱ میلیون تراکنش را پردازش کرده است و این رقم بیش از شش برابر تراکنشهای بیت کوین است که در ماه ژوئن بهطور میانگین ۲۵۰ هزار بوده است.

- عباسی با بیان اینکه ۱۸هزار کسب و کار در سراسر جهان پرداختهای بیت کوین را میپذیرند، گفت: شرکتهای بزرگی که پرداختهای رمزارزی را میپذیرند عبارتند از T&AT، مایکروسافت، آوراستوک، توییچ، پیتزا هات و نیواگ. آمازون، مسترکارت، ویزا و تسال نیز قصد دارند به این گروه بپیوندند، همچنین ده ارز دیجیتال برتر، ۸۸ درصد از ارزش کل بازار را تشکیل میدهند.

- این تحلیلگر بازار رمزارز با نگاهی به آمارهای سال ۲۰۲۱ که بر بازار سال ۲۰۲۲ تأثیر خواهند گذاشت، تصریح کرد: رشد تعداد ارزهای جدید در سال ۲۰۲۲ با توجه به تسهیل روند توسعه ارز دیجیتال جدید که البته رشد بالای تعداد ارزهای دیجیتال، نشان از رشد بالای میزان کلاهبرداری رمزارز در سال ۲۰۲۲ دارد، با توجه به پروژههای رمزارزی همانند Inu Shiba و Gala، فضا برای فریب مردم از طریق نشان دادن سودهای چند میلیونی فراهم شده است، تعداد کاربران رمزارزها در سال ۲۰۲۲ همچنان رشد خواهد کرد، این تعداد کاربران جدید به آموزش نیاز دارند، مورد دیگر اینکه شبکه اتریوم در کنار ایرادات خود و رقبای تازه وارد همچون سولانا، در سال ۲۰۲۲ نیز از حیث توسعه قراردادهای هوشمند بیرقیب باقی خواهد ماند همچنین با پذیرش بیشتر رمزارزها توسط کسب وکارها در سال ۲۰۲۲، ارزش کلی بازار رمزارزها نمیتواند رشد نکند.

- عباسی درمورد پیشبینی خود از رمزارزها در سال ۲۰۲۲ گفت: سرمایهگذاری در آلت کوینها رشد خواهد کرد، شاهد رشد بازار NFTها خواهیم بود، قانونگذاری بیشتر در راه است، متاورس مورد پذیرش قرار خواهد گرفت، رشد قیمت در مسیر رمزارزها، پلتفرمهای دیفای و ارزش رمزارزهای DeFi رشد خواهد کرد و اتریوم از بیتکوین پیشی خواهد گرفت.

- وی درمورد پیشبینی از رشد سرمایهگذاری در آلت کوینها گفت: در ابتدای سال ۲۰۲۱، بیتکوین ۷۰ درصد سهم بازار رمزارزها را به خود اختصاص داده بود، این عدد در انتهای سال به ۴۰ درصد نزول پیدا کرد و به دلیل معرفی راهکارهای بلاکچینی جدید همچون NFT ،DeFi و متاورس، که توسعه آن بر بستر بیتکوین فعال ممکن نیست، پروژههای جدید توانستند سهم بازاری برای خود ایجاد کنند.

- این کارشناس حوزه رمزارز با بیان اینکه پیشبینی میشود شاهد رشد بازار NFTها باشیم، گفت: با معرفی NFTها در سال ۲۰۲۱، فضای کسب درآمد از رمزارزها از لایه تریدرها و کسب وکارهای پیچیده درآمد و امکان کسب درآمدهای جذاب برای عموم مردم باز شد و اگر سال ۲۰۲۱، سال آموزش رمزارزها باشد، سال ۲۰۲۲، سال بکارگیری رمزارزها است.

- عباسی درمورد افزایش قانونگذاریها گفت: کشور هند، به عنوان یکی از بزرگترین جوامع رمزارزی جهان، در پی مقرراتگذاری رمزارزها در سال ۲۰۲۲ است، کشور ما ایران نیز به شدت در پی قانونگذاری رمزارزها در سال ۲۰۲۲ است و استیبل کوینها هدف اصلی مقرراتگذاران در سال ۲۰۲۲ هستند.

- به گفته او در سال ۲۰۲۱، فیس بوک با ریبرد کردن نام خود به متا، بهصورت رسمی به دنیای متاورس وارد شد و ورود کمپانیهای بازی سازی همچون Games Epic، شرکتهایی همچون اپل و ماکروسافت به حوزه متاورس و ثبت شعب پپسی و سامسونگ در این فضا، نشان از رشد پذیرش و به تبع افزایش قیمت ارزهای متاورسی در سال ۲۰۲۲ دارد.

- این تحلیلگر بازار رمزارزها افزود: بسیاری از فعالان بازار رمزارزها معتقدند بیتکوین در سال ۲۰۲۲، قیمت یکصد هزار دلاری را خواهد دید. در سال ۲۰۲۲، در سبد سرمایهگذاری خود اتریوم، سولانا، پولکادات و کاردانو را تحت نظر قرار دهید، همچنین در سال ۲۰۲۱، اتریوم با ۴۱۸ درصد رشد، توانست از بیتکوین با ۶۶ درصد رشد پیشی بگیرد و قابلیتهای اتریوم در توسعه کوین جدید، NFT و Dappها، نشان از استقبال بیشتر از این شبکه به نسبت بیتکوین در سال ۲۰۲۲ دارد.

- ***********************************

۴ سناریو در انتظار بازار مسکن

- فخرالدین زاوه، اقتصاددان به بررسی شرایط عمومی بازار مسکن پرداخت و گفت: عوامل مؤثر بر یک طرح در بازار مسکن شامل دو مورد عوامل سطح کلان و عوامل محلی است.

- وی افزود: عوامل مؤثر بر بازار مسکن در سطح کلان نیز شامل دو سمت عرضه و تقاضا است که سمت عرضه شامل مواردی همچون تحولات جمعیتی، توان مالی، هزینه مسکن، شرایط بازار کار، مهاجرت، سیاستهای حمایتی دولت، تسهیلات بانکی و غیربانکی، خصوصیات فرهنگی و اجتماعی، توهم پولی، تأمین طلبی در برابر نوسانات اجاره، ارزش وثیقه و... است. همچنین سمت عرضه شامل عواملی همچون فضای کسب و کار، در دسترس بودن اطلاعات، قوانین و مقررات، فناوری (طراحی، ساخت، بازاریابی، و...)، موجودی مسکن، شرایط بازار پول و بازار سرمایه و... است.

- زاوه در ادامه عنوان کرد: تعداد خانوارهای دارای مسکن ملکی استیجاری در سال ۱۳۹۵ نسبت به سال ۱۳۹۰ رشدی بیش از ۸(۲۹) درصد داشته است.

- این اقتصاددان افزود: بازار مسکن شامل یکسری مختصات اصلی یعنی ضعف تقاضای مصرفی و غلبه جنبه دارایی بودن و اهمیت شرایط اقتصاد کلان و سناریوهایی شامل سناریوی مبنا، سناریوی خوشبینانه، سناریوی ایده آل و سناریوی بدبینانه است.

- وی درباره سناریوی مبنا به موارد زیر است:

- -(برآیند انتظارات) طولانی شدن مذاکرات (اما امیدوارانه) یا توافق با تاثیر متوسط بر اقتصاد

- -طولانی شدن زمان آثار عملیاتی توافق بر اقتصاد

- -وضع موجود و انتظار بازار

- -تقویت اندک تقاضای مصرفی

- - تاثیر مبهم (مثبت/منفی) بر تقاضای سرمایهگذاری و اهمیت یافتن سایر عوامل موثر بر تقاضای سرمایهگذاری

- -تورم عمومی ملایمتر از چند سال گذشته

- زاوه در مورد سناریوی خوشبینانه گفت: میتوان به عواملی همچون [انتظار] توافق با تاثیر سریع و گسترده بر اقتصاد، تورمهای پایین(در مقیاس ایران)، کند شدن سرعت تعدیل تدریجی بهای واقعی، فشار برای کاهش ارزش دلار (تاثیر منفی بر بهای مسکن مثل سایر داراییها / تاثیر مثبت بر بهای مسکن با توجه به ریسک مناسبتر) و افزایش درآمد و تقویت نسبی تقاضای مصرفی اشاره کرد.

- در مورد سناریوی ایده آل مواردی همچون [انتظار] توافق با تاثیر سریع و گسترده بر اقتصاد، شرایط مساعد بینالمللی، توسعه جدی بازار مالی مسکن کشور، تقویت سمت تقاضا، افزایش درآمد، تقویت تقاضای مصرفی و سرمایهگذاری، تورم بسیار پایین، فشار برای کاهش ارزش دلار (تاثیر منفی بر بهای مسکن هم چون سایر داراییها / تاثیر مثبت بر بهای مسکن با توجه به ریسک مناسبتر) وجود دارد.

- و در مورد آخر سناریوی بدبینانه مواردی همچون طولانی شدن یا [انتظار] به نتیجه نرسیدن مذاکرات، تداوم ضعف تقاضای مصرفی و تداوم دوران تعدیل تدریجی وجود دارد.

-

سناریوهای بازار

- زاوه در ادامه به پرونده ویژه بازار املاک شمال کشور اشاره و عنوان کرد: از جمله دلایل جذاب بودن ملک در شمال؛ عواملی مانند جذابیتهای دایمی مانند آب و هوا، تفرجگاه، ...، جذابیتهای جدید همچون وضعیت آبی سایر مناطق کشور، بهبود دسترسی (آزادراه تهران-شمال، تعریض (چهار خطه کردن) جاده هراز، راه آهن قزوین-رشت، آزادراه قزوین-رشت، ...)، دشواریهای سکونت در تهران (و سایر مناطق) آلودگی هوا، ترافیک، ... و تحولات بازار کار است.

- وی ادامه داد: مهمترین روندهای بازار املاک در شمال، تغییر ترکیب متقاضیان و تقویت شدید تقاضا در چند سال گذشته، ضابطهمند شدن ساخت وساز در مناطق خارج بافت (تحدید عرضه آتی)، رشد شدید بها (کشاورزی، شهری، ...)، افزایش عرضه و واحدهای خالی و گذار از دوران اوج قیمتی است.

- این اقتصاددان در مورد چشمانداز بازار املاک شمال اظهار کرد: محتملترین سناریو تعدیل تدریجی بهای واقعی، مشخصات بازار رقابت در بسیاری از بخشهای بازار و دشواری فروش و توصیه به سرمایهگذاران و توسعهگران، بهرهبرداری از مدلهای کسبوکار متنوعتر و نوآوری در طراحی و توجه به بازاریابی و شرایط متقاضیان بالقوه است.

- این اقتصاددان در بخش آخر ارائه خود گفت: اهم برنامههای دولت و مجلس در حوزه مسکن واگذاری زمین، حمایت از تولید و عرضه انبوه و توسعه مالی است که نقاط قوت آن شامل مبنا قرار دادن مطالعات، طرح جامع مسکن، فرابخشی دیدن مسکن و تشکیل شورای عالی مسکن با حضور مقامات ذیربط، تمرکز بر تامین به جای تولید و مالکیت، توجه به توسعه بازار مالی مسکن، توجه به نهادسازی برای تامین مالی طرحهای حمایتی مسکن است.

- همچنین نقاط ضعف آن شامل تمرکز اصلی بر سمت عرضه در شرایط ضعف تقاضا، اقناعکننده نبودن مبانی برای تکلیف به تامین سالانه یک میلیون واحد (به ویژه اعلام به صورت تجمعی)، نگرانی از مداخله دولت برای ساخت نگاه غیرسیستمی و تخصیص دستوری تسهیلات، محدودیت زمین در کلان شهرها و محدودیت منابع (مالی، فیزیکی و انسانی) است.

- **************************

- ترسیم دورنمای بازار سرمایه در سال ۱۴۰۱

- سید محمد جواد میرطاهر، مدیرعامل شرکت سرمایه گذاری صبا تامین در ابتدای ارایه خود در دومین همایش چشم انداز بازارها در افق ۱۴۰۱، ابتدا نگاهی به وضعیت بازار سرمایه در سال ۱۴۰۰ داشت و گفت: روند نزولی شاخص که از مرداد ۱۳۹۹ آغاز شده بود در فروردین ۱۴۰۰تداوم یافت. در اوایل خرداد ۱۴۰۰ با گسترش واکسیناسیون جهانی و بازگشت کسب و کارها قیمت کامودیتی ها و محصولات پتروشیمی با رشد قابل توجهی روبرو و منجر به رشد شاخص کل گردید. شاخص از ابتدای سال تا ۷ اسفند بازدهی نزدیک به صفر درصد داشته است.

- مدیرعامل شرکت سرمایه گذاری صبا تامین، در ادامه به نسبت قیمت به سود بازار اشاره کرد و افزود: روند نسبت قیمت به سود طی سال های ۹۳ تا ۹۸ در محودهی ۵ الی ۱۰ واحدی بود. در اواسط سال ۹۸ با رشد ناگهانی نرخ ارز شاهد رشد قیمت سهام در بازار سرمایه و ایجاد حباب در آن بودیم که در مرداد ۱۳۹۹ این نسبت به ۳۷.۵ واحد رسید و سپس روند اصلاحی در پیش گرفت و در اسفند ۱۴۰۰ به ۷.۶ واحد رسید.

- میرطاهر در بخش دوم ارایه خود به پیش بینی تحولات بازار سرمایه در سال ۱۴۰۱ پرداخت و بیان کرد: نرخ بهره در ابتدای سال ۱۴۰۰، ۲۱ درصد بود که در انتهای پاییز تا ۲۵.۳ درصد افزایش یافت و پس از آن روند نزولی در پیش گرفت و تا ۲۲.۳ درصد کاهش یافت. نرخ بهره در ۱۱ اسفند ۱۴۰۰ برابر ۲۲.۱ درصد است. همچنین نرخ بهره بین بانکی نیز در مسیر نزولی تا ۲۰.۱ درصد کاهش یافته است که میتواند دلیلی بر ادامه روند نزولی نرخ بهره بانکی تا این سطح باشد. از جمله مهمترین عوامل اثرگذار بر نرخ بهره در سال ۱۴۰۱ تصویب قانون مالیات بر سود سپرده اشخاص حقوقی است که انگیزه اشخاص حقوقی برای سپردهگذاری در بانک ها را کاهش میدهد. تصویب این قانون میتواند منجر به حرکت هوشمند پول به سمت بازارهای موازی به ویژه اوراق بدهی معاف از مالیات دولتی یا شرکتی و صندوقهای با درآمد ثابت شود. از دیگر موارد حائز اهمیت بر نرخ بهره بانکی در سال آینده بازگشت به توافق برجام است که نیاز دولت به وجه نقد را به دلیل افزایش فروش نفت کاهش خواهد داد.

- او در بخش سوم به بررسی بازارهای موازی و تاثیر آنها بر بازار سرمایه سال ۱۴۰۱ توجه داشت و گفت: نرخ ارز در سال ۱۴۰۱ بسیار وابسته به بازگشت به توافق برجام است که در دو سناریو تشریح می شود؛ در صورت توافق، ثبات و یا افت محدود نرخ ارز تا سطح ۲۳ هزار تومان را شاهد خواهیم بود. همچنین کاهش ریسکهای سیاسی، حذف تخفیفات و هزینه های تحریم در شرکت ها و صنایع در کنار رشد صادرات را خواهیم داشت. نکته دیگر اینکه با توجه به افت نسبت p/e بازار سرمایه کشور در سال ۱۴۰۰، انتظار ثبات بازار سرمایه و در میان مدت رشد بازار وجود خواهد داشت. اما اگر توافق صورت نگیرد، از یک سو شاهد افزایش نرخ ارز و نرخ ریالی کالاهای اساسی و ایجاد انتظارات تورمی خواهیم بود که می تواند نقش تقویت کننده بازار را داشته باشد؛ اما از سوی دیگر عدم توافق منجر به افزایش ریسک سیستماتیک خواهد شد که تضعیف کننده بازار سرمایه است. بنابراین اثرات عدم توافق بر بازار سرمایه به سادگی قابل پیش بینی نیست.

- مدیرعامل شرکت سرمایه گذاری صبا تامین پیش بینی خود را از بازار طلا و مسکن در سال جدید اینگونه بیان کرد: در سایه تلاش دولت برای سازماندهی و ثبات بخشی به بازار ارز، بازار طلای داخلی که به شدت متأثر از نرخ تسعیر است، ثبات نسبی یافت. این ثبات در سایهی خوش بینی به عدم افزایش نرخ تورم میتواند منجر به باقی ماندن قیمت هر قطعه سکه طرح جدید بهار آزادی در محدوده ۱۲ میلیون تومانی برای سال آینده شود. بازار مسکن نیز در سایه کاهش انتظارات تورمی و خوش بینی به عملی شدن طرحهای دولتی عرضه مسکن، نمیتوان رشد چشمگیری برای قیمت مسکن در سال ۱۴۰۱ متصور شد، هرچند رشد قیمت مصالح ساخت، مهمترین حامی ثبات قیمتها در بازار مسکن است.

- این فعال حوزه اقتصادی در مورد بازار رمز ارزها نیز گفت: در حوزه بازارهای داخلی هرچند آمار دقیقی در دست نیست ولی برآورد میشود تعداد سرمایهگذاران داخلی رمزارزها در حدود ۱۲ میلیون نفر و ارزش معاملات روزانه آنها قریب به ۱۰ میلیون دلار باشد.

- میرطاهر به وضعیت کامودیتی ها در بازارهای جهانی اشاره کرد و افزود: در صورت اختلال در تولیدات اوکراین به دلیل جنگ و یا محدود شدن تجارت روسیه به دلیل تحریمهای غرب، کمبود حاصله در بازارهای کالایی به افزایش قیمت کامودیتیها منجر خواهد شد. این افزایش در بخش غلات و انرژی محسوستر خواهد بود. در بازارهای جهانی نفت، هرچند از منظر هزینههای تولید، قیمت ۷۰ دلار برای هر بشکه، کاملا برای تولیدکنندگان به صرفه است و حاشیه سود مناسبی برای آنها ایجاد میکند. با این حال بسیاری از کارشناسان بر این باورند که با توجه به ریسکهای موجود، قیمت باید حداقل در محدوده ۹۰ تا ۱۰۰ برای هر بشکه نفت قرار بگیرد.

- وی در بخش پایانی سخنان خود عنوان کرد: در بازار جهانی فولاد برآورد میشود به دلیل ثبات عرضه مواد خام و سایر نهادههای تولید و نیز محدودیتهای اعمالی پکن بر فولادسازان، قیمت فولاد در بازارهای جهانی با آهنگ ملایمی کاهش یابد و قیمت شمش فولادی ایران به محدوده ۵۵۰ دلاری باز گردد. همچنین در بازار جهانی مس نیز انتظار میرود با توجه به عوامل بنیادی و تقاضای فزاینده مس در بازار، قیمت این فلز سرخ در سال ۲۰۲۲ در محدوده ۹۵۰۰ تا ۱۰،۰۰۰ دلار/تن قرار بگیرد. برای متانول نیز با ورود نیم کره شمالی به فصول گرم سال و کاهش تقاضای مصرف گرمایشی گاز، برآورد میشود عرضه از سوی تولیدکنندگان متانول خاورمیانه افزایش یابد. انتظار میرود قیمت متانول در سال آتی در محدوده ۳۳۰ تا ۳۵۰ دلار/تن قرار بگیرد. در بازار جهانی اوره با توجه به افت نرخهای نهادههای تولید و کاهش احتمال قطع گاز مجتمعهای تولیدکننده به دلیل عبور از بحران روزهای سرد زمستان، انتظار میرود قیمت اوره به سمت روند میانگین تاریخی ۴۰۰ دلار/تنی خود میل کند.

- ********************************** در همایش "چشمانداز بازارها در افق ۱۴۰۱" مطرح شد:

- نگاهی بر بازار ارز در سال ۱۴۰۱

- علیرضا توکلی کاشی، معاون توسعه کانون نهادهای سرمایهگذاری ایران با بیان اینکه نرخ ارز و نرخ تورّم بر هم اثر متقابل دارند، گفت: رشد نرخ ارز بلافاصله بر تورّم اثر خواهد گذاشت و این اثرگذاری با توجه به ترکیب کالاها در سبد شاخص قیمتهای مرکز آمار و بانک مرکزی بین ۳۰درصد تا ۴۰درصد بوده است. ( نرخ تورّم بین ۳۰ تا۴۰درصد از نرخ ارز تبعیت میکند) وی ادامه داد: نرخ ارز در بلندمدت بر مبنای مابه التفاوت نرخ تورّم دو کشور متناظر، تغییر خواهد کرد. (نرخ ارز در بلندمدت، به میزان ۱۰۰ درصد تابع "مابهالتفاوت" نرخ تورّم است). معاون توسعه کانون نهادهای سرمایهگذاری ایران درمورد نرخ تعادلی گفت: چنانچه نرخ ارز را به صورت ماهانه بر اساس مابهالتفاوت(منظور از مابهالتفاوت، در واقع نسبت رشد CPI کشورهای متناظر بوده است) نرخ تورّم ماهانه ایران و نرخ تورّم ماهانه ایالات متحده (کشور مبنای نرخ دلار) تعدیل کنیم، نرخ تعادلی ارز به دست خواهد آمد، همچنین نرخ تعادلی ارز، بر مبنای اینکه نرخ ارز در چه تاریخی به عنوان مبنا در نظر گرفته شود، متفاوت خواهد بود.

- به گفته این کارشناس بازار سرمایه نرخ ارز در بازار آزاد در تاریخ ۱۱/ ۱۳۹۱به عنوان نرخ مبنای ارز – دلار- انتخاب شده است.

- او افزود: نرخ ارز در این تاریخ دو خصوصیت مهم دارد؛ ۱. اگر این نرخ را بر مبنای تورم ایران و ایالات متحده در ماههای قبل محاسبه کنیم، منحنی بدست آمده، دقیقا از دو نقطه تاریخی مهم میگذرد: ۱/۱۳۸۱و ۱/۱۳۷۱ و ۲. تاریخهای فوق از آن جهت اهمیت دارند که در آن تاریخها یکسانسازی نرخ ارز انجام شده و نرخ ارز بانک مرکزی و بازار آزاد دقیقا بر هم منطبق شدهاند. توکلی تأکید کرد: انتخاب نرخ مبنا در تاریخ ۱۱/ ۱۳۹۱ کاملا فرضی بوده و تغییر این تاریخ هیچ تأثیر اساسی در نتایج این تحقیق نخواهند داشت.

- معاون توسعه کانون نهادهای سرمایهگذاری ایران در پاسخ به این پرسش که آیا میتوان به مدلی دست پیدا کرد که مستقل از انتخاب نقطه شروع بوده و وضعیت کلی نرخ ارز را به ما نشان دهد، گفت: در صورتی که در منحنی قبلی، نرخ مبنا را در هر ماه معادل ۱۰۰درصد درنظر بگیریم و قیمتهای واقعی بازار را در هر ماه نسبت به آن بسنجیم، به منحنی «ضریب مبنای نرخ دلار» می رسیم. وی در تحلیل این نمودار با بیان اینکه این منحنی وضعیت نسبی نرخ دلار را در هر زمان و بر مبنای قیمت بازار آزاد و تفاوت تورم ایران و ایالات متحده نشان میدهد و از سال ۱۳۶۲ تا ۱۳۸۱، این منحنی عمدتا بالای خط مبنا بوده است، گفت: از زمان یکسان سازی نرخ دلار در سال ۱۳۸۱ تا ۱۳۹۷، این منحنی همواره زیر خط مبنا بوده است.

- توکلی ادامه داد: از سال ۱۳۷۸ تا ۱۳۹۰ و بهمدت ۱۲ سال، ضریب نرخ مبنای دلار بطور دائم در حال تضعیف بوده است. (علت اصلی رشد شدید واردات و تضعیف تدریجی صنعت در کشور در این سالها)

- معاون توسعه کانون نهادهای سرمایهگذاری ایران تصریح کرد: «خط اول انقلاب»، یک خط حمایت قوی از نرخ ارز، در سالهای اخیر بوده است. اما همانگونه که در نمودار هم دیده میشود این خط ۴۰درصد زیر نرخ مبنا قرار داشته است.

- به گفته او در بهمن ۱۳۵۷، نرخ دلار بانک مرکزی ۷۱ریال و نرخ بازار آزاد ۱۱۱ریال بوده است، همچنین بزرگترین سقوط ماهانه دلار از ۱۳۴۳ به ۶۴۷ ریال در مرداد ۱۳۶۷، ارزانترین نرخ دلار ۱۱۰۵ تومان در ۱۲/۱۳۸۹ و گرانترین نرخ دلار ۳۰۸۰۰ تومان در ۷/۱۳۹۹ رقم خورده است.

- توکلی کاشی با اشاره به نرخ دلار در سال ۱۴۰۱ گفت: با فرض تخمین تورم ۳۵ درصدی ایران و تخمین تورم ۷درصد ایالات متحده آمریکا در یکسال آینده، مقادیر کمینه و بیشینه دلار بر مبنای نرخهای تاریخی چهلودو سال گذشته به ترتیب برابر ۱۵ و ۵۸ هزار تومان خواهد بود که البته محدوده بسیار بزرگی است اما اگر نرخ تعادلی یا همان نرخ مبنا را مدنظر قرار دهیم، نرخ تعادلی دلار در سال ۱۴۰۱ بین ۲۵ تا ۳۱ هزار تومان خواهد بود.

- وی در پایان تأکید کرد: در اقتصاد نوسان چه مثبت و چه منفی به شدت آسیب زاست، ضرورت دارد دولت در سال ۱۴۰۱ از انجام هر گونه اقدامی که سبب بروز نوسان در اقتصاد به خصوص در دو متغیر مهم نرخ ارز و نرخ تورم میشود، اجتناب کند.

- معاون توسعه کانون نهادهای سرمایهگذاری ایران ادامه داد: هرچند در چهار سال اخیر، وقوع دو شوک ارزی متوالی، به شدت بر بدنه اقتصاد شامل وضعیت مالی صنایع و قشر متوسط آسیب زده است اما در صورت ثبات نرخ ارز در محدوده فعلی و رشد تدریجی آن به اندازه مابهالتفاوت تورم داخل و خارج، اقتصاد به تدریج از رکود خارج شده و خواهد توانست به مسیر رشد و توسعه بازگردد.

- به گفته توکلی کاهش تورّم، قطعا به نفع اقتصاد است و برای کاهش آن، تنظیم دائمی نرخ بهره توسط بانک مرکزی، شرط لازم و ایجاد فضای رقابتی برای کسب و کارها توسط دولت، شرط کافی است.

- گفتنی است دومین همایش «چشمانداز بازارها در افق ۱۴۰۱» در ۷ محور تحلیل اقتصاد ایران، بازار سرمایه، ارز، مسکن، کامودیتیها، اوراق بدهی و رمزارزها با حضور علیرضا توکلی کاشی، معاون توسعه کانون نهادهای سرمایه گذاری، محبوبه داودی اقتصاددان و مدیر تحلیل اقتصادی شرکت مشاور سرمایه گذاری ترنج ، سید محمد جواد میرطاهر، مدیرعامل شرکت سرمایه گذاری صبا تامین؛ فخرالدین زاوه، اقتصاددان؛ یزدان عباسی، تحلیلگر بازار رمزارز؛ امیر صباغ، مدیر اقتصادی و سرمایهگذاری ایمیدرو؛ محمد مهدی مومن زاده، مدیرعامل گروه توسعه مالی مهرآیندگان ، مهدی رباطی، مدیرعامل کارگزاری بورس بیمه ایران برگزار شد و در پایان امیر آشتیانی عراقی، مدیر شرکت نیکان رسانه، مجری نشست چشم انداز بازارها در افق ۱۴۰۱ به جمع بندی این نشست پرداخت.

نظرات(0)

آخرین اخبار

اخبار بیشتر