کارگزاری بانک رفاه بررسی کرد:نگاهی به شرکت ذوب آن اصفهان

کد: 36842 تاریخ انتشار :۱۸ مهر ۱۳۹۸ ساعت ۰۸:۵۶

- شرکت در یک نگاه

- معرفی شرکت

- شرکت ذوب آهن اصفهان در سال ۱۳۵۳ ثبت و از تاریخ ۱۱/۹/۱۳۷۵ به اداره ثبت شرکت های زرین شهر انتقال یافته است. بهره برداری از کارخانه در سال ۱۳۵۱ شروع شد و در حال حاضر پروانه بهره برداری شرکت سالانه تمدید می شود. محصولات شرکت جمعا بالغ بر ۲۸۷۰ هزار تن محصولات فولادی و مقدار ۶۰۰ هزار تن شمش چدن می باشد.

- در سال ۱۳۹۰ شرکت فرابورس ایران با پذیرش شرکت ذوب آهن اصفهان و درج نماد موافقت و سازمان ایمیدرو عرضه ۱۰ درصد کل سهام از طریق عرضه اولیه را تعهد نمود. کل سهام شرکت در پایان سال ۱۳۹۱ واگذار و شرکت از شمول قوانین دولتی خارج گردیده است.

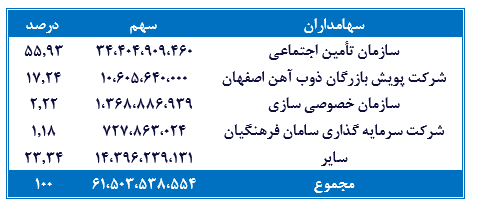

- ترکیب سهامداران (۱۵/۰۷/۱۳۹۸)

- جایگاه شرکت در صنعت

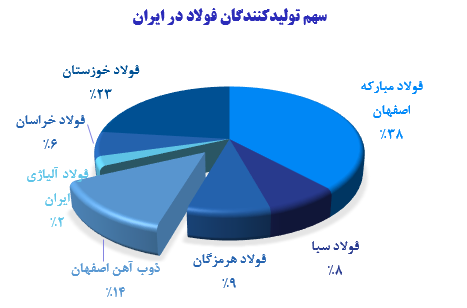

- شرکت های فولاد ساز کشور در سال گذشته بیش از ۱۶٫۵ میلیون تن فولاد خام تولید کردند که نسبت به سال پیش از آن ۳٫۵% رشد داشته است.

- عملکرد تولید فولاد خام در شرکتهای فعال در این حوزه طی سال ۱۳۹۷ به شرح زیر می باشد:

- عملکرد شرکت های فعال در زمینه محصولات فولادی طی سال ۱۳۹۷ به شرح ذیل می باشد:

- فرآیند تولید شرکت (کوره بلند)

- سنگ آهن پس از استخراج از معادن از طریق جاده و ریل به انبارهای شرکت منتقل می گردد که بخشی از آن برای تولید آگلومره به واحد آگلومراسیون انتقال داده شده و بخشی از آن بطور مستقیم وارد کوره بلند برای تولید چدن می گردد. زغال سنگ نیز همانند سنگ آهن از معادن بوسیله ریل و جاده به سیلو های شرکت انتقال داده شده و به واحد کک سازی برای تولید کک فرستاده میشود. کک تولیدی سوخت اصلی واحد کوره بلند برای احیا سنگ آهن و تولید چدن می باشد. برای بدست آوردن فولاد خام، چدن تولیدی بخش کوره بلند به واحد کنورتور فولادسازی انتقال مییابد، فولاد خام تولیدی در مرحله ریخته گری تبدیل به شمش گردیده و برحسب برنامه تولید و فروش شرکت به واحدهای نورد برای تولید محصولات نهایی از قبیل ریل، تیرآهن، کلاف و .. فرستاده و بخشی از آن نیز تحت عنوان شمش کالایی به فروش می رسد.

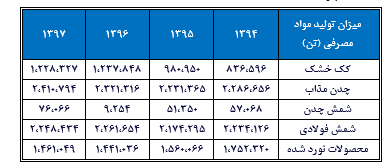

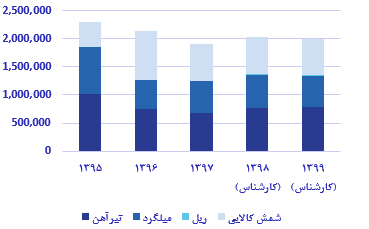

- مقادیر تولید شده محصولات اصلی شرکت طی چند سال اخیر در جدول زیر مشهود است.

- تولید

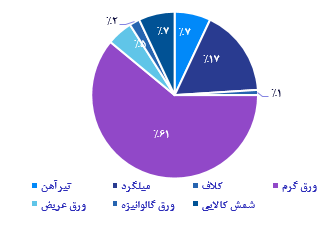

- ترکیب محصولات نهایی شرکت در جدول زیر بیان شده است:

- بخش قابل توجهی از محصولات شرکت مربوط به تولید تیرآهن و میلگرد می باشد که این شرکت را به بزرگترین تولید کننده این محصولات در کشور تبدیل کرده است.

- این شرکت همچنین تنها تولید کننده ریل در ایران است که تولید این محصول را از سال ۱۳۹۶ آغاز کرده است. ظرفیت اسمی تولید ریل برابر ۴۰۰ هزار تن است که تاکنون بخش ناچیزی از آن مورد استفاده قرار گرفته است.

- مقدار فروش

- مقادیر فروش به تفکیک نوع محصول برای سال های مختلف در نمودار زیر مشهود است:

- طی سال های ۱۳۹۶ و ۱۳۹۷ بخشی از فروش تیرآهن و میلگرد به شمش کالایی تبدیل شده است و سهم محصولات نورد از فروش کاهش داشته است.

- شرکت بخش قابل توجهی از تولید سال ۱۳۹۷ و سه ماهه اول سال جاری را در انبارهای خود به صورت موجودی نگهداری می کند که نشان از عدم بازار مناسب برای این صنعت است.

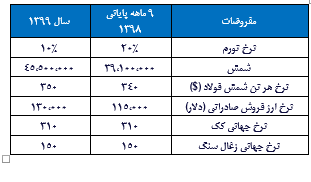

- نرخ فروش

- قیمت پایه میلگرد در بورس کالا بر اساس قیمت شمش تعیین میگردد و برابر ۷ درصد بالاتر از نرخ معاملات دو هفته گذشته شمش در بورس کالا است.

- قیمت شمش داخلی برابر ۹۵ درصد نرخ شمش حوزه CIS ضرب در نرخ دلار نیمایی (میانگین نرخ خرید و فروش هفتگی حواله ارزی) محاسبه میگردد.

- نرخ های جهانی شمش در ماه های اخیر افت شدیدی را تجربه نموده است و در حال حاضر در محدوده ۳۴۰-۳۵۰ دلار در حال معامله می باشد. از سویی این قیمت بعنوان قیمت پایه میلگرد در بورس کالا تعیین میشود که با درنظر گرفتن کیفیت و حجم عرضه شده، این مبلغ دارای نوسان کمی میباشد.

- نرخ تیرآهن نسبت به میلگرد دارای نوسانات بیشتری می باشد. به عنوان مثال این نسبت در سه ماهه دوم سال در حدود ۱٫۰۷ بوده است.

- نرخ فروش میلگرد و تیرآهن عموماً با پریمیوم مثبت نسبت به شمش معامله می گردد که این مقدار در سال جاری منفی شده است. اما با توجه به ماهیت اقلام مذکور به منظور پیش بینی نرخ فروش از نسبت های سال ۱۳۹۷ در محاسبات استفاده شده است.

- شرکت همچنین اقدام به انعقاد قرارداد فروش ۹ هزار تن ریل UIC60 گرید ۹۰۰A با شرکت توسعه، عمران و مدیریت منطقه گل گهر به مبلغ ۹۹۴,۵۰۰ میلیون ریال نموده است.

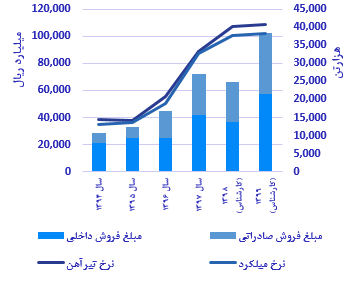

- مبلغ فروش

- روند درآمد عملیاتی شرکت به تفکیک بازار داخلی و صادراتی و پیش بینی سال های آتی در نمودار زیر مشهود است:

- بر اساس صورت های مالی سال ۱۳۹۷مجموعاً ۵۵ درصد از فروش محصولات در بازار داخلی صورت می پذیرد.

- همانطور که در نمودار فوق مشهود است رشد نرخ ارز در سال ۱۳۹۷ و پس از آن منجر به بهبود چشمگیر در درآمد عملیاتی شرکت گردیده است. با توجه به در نظر گرفتن امکان رشد نرخ دلار در سال های آتی درآمد عملیاتی شرکت همچنان رو به رشد ارزیابی می گردد.

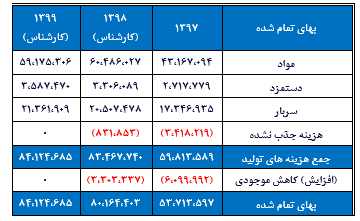

- بهای تمام شده کالای فروش رفته

- بخش قابل توجهی از بهای تمام شده کالای فروش رفته (۷۰%) مربوط به مواد مستقیم مصرفی است. سربار ساخت نیز با سهم ۲۵ درصدی در جایگاه بعدی قرار دارد و دستمزد مستقیم تنها ۵ درصد از بهای تمام شده را به خود اختصاص می دهد.

- مواد مصرفی:

- شرکت با خرید سنگ آهن و گندله در واحد فولاد و خرید ذغال سنگ و کک بخش قابل توجهی از مواد اولیه خود را تأمین می نماید.

- روند بهره گیری از گندله نسبت به سنگ آهن مصرفی در تولید فولاد طی سال های اخیر رو به افزایش بوده است.

- قیمت کک مصرفی بر مبنای نرخ های جهانی محاسبه می گردد که در حال حاضر در محدوده ۳۱۰ دلار می باشد.

- شرکت در حدود ۸۰ درصد از زغال سنگ مصرفی خود را از بازار داخل تأمین می نماید. بخش وارداتی این مواد با توجه به نرخ های جهانی در محاسبات منظور می گردد که در حال حاضر در محدوده ۱۵۰ دلار می باشد.

- سربار:

- بخش اعظم سربار ساخت مربوط به قلم دستمزد غیر مستقیم می باشد. استهلاک و مواد اولیه کمکی نیز در جایگاه بعدی قرار دارند.

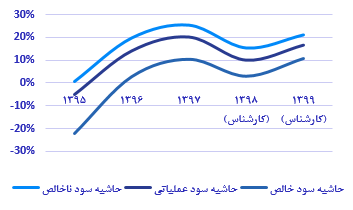

- حاشیه سود

- هزینه های فروش، عمومی و اداری

- هزینه های عمومی و اداری در حدود ۵ درصد از ارزش فروش شرکت می باشند که عمدتاً از دو قلم هزینه دستمزد و حمل تشکیل شده است.

- هزینه های مالی

- شرکت ذوب آهن اصفهان از دو محل تسهیلات ریالی و ارزی اقدام به تأمین مالی نموده است که جزئیات آن در جدول زیر مشهود است:

- هزینه مالی بخش قابل توجهی از سودآوری شرکت را از میان می برد. در سال ۱۳۹۷ هزینه مالی پرداختی توسط شرکت ۱۰ درصد فروش و ۵۰ درصد سود عملیاتی بوده است.

- شرکتهای سرمایه پذیر

- درآمد سرمایه گذاریها سهم ناچیزی از سودآوری شرکت را به خود اختصاص می دهد. عمده درآمد حاصل از سرمایه گذاری حاصل از در اختیار داشتن ۴۰ درصد از مالکیت شرکت پالایش قطران زغال سنگ می باشد.

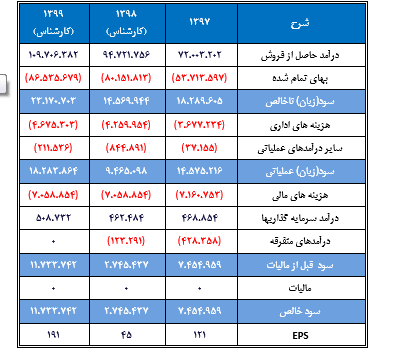

- پیش بینی کارشناسی سود هر سهم سال ۱۳۹۸ و ۱۳۹۹

- صورت سود و زیان

- مفروضات

- مزیت ها

- مزیت های شرکت را می توان به شرح زیر خلاصه کرد:

- انحصار تولید ریل در ایران؛

- صادراتی بودن محصولات؛

- کاهش زیان انباشته؛

- بزرگترین تولید کننده تیرآهن و میلگرد.

- محدودیت ها

- محدودیت های عمده شرکت را می توان به شرح زیر خلاصه کرد:

- کاهش تقاضای بازار به ویژه در بخش تیرآهن به دلیل رکود عمیق در صنعت ساختمان و پروژه های عمرانی؛

- حاشیه سود پایین فروش محصولات به علت سهم بالای بهای تمام شده به علت ترکیب بها (کک و انرژی)؛

- بالا بودن قیمت حمل و نقل از مبدا ذوب آهن اصفهان و از دست دادن مزیت رقابتی نسبت به شرکت های تولید کننده حاشیه خلیج فارس؛

- سهم بالای هزینه مالی از سود شرکت؛

- سهم بالای هزینه های پرسنلی و نبود بهره وری کافی؛

- سهم بالای زیان انباشته و ریسک انحلال شرکت.

- نتیجه گیری

- شرکت به واسطه رشد نرخ های جهانی و نرخ ارز طی دو سال اخیر موفق به ایجاد سود شده است. با افت شدید قیمت های جهانی طی چند ماه اخیر حفظ وضع موجود در هاله ای از ابهام قرار دارد.

- با توجه به قیمت بالای سهم و برآورد صورت گرفته خرید یا نگهداری سهم پیشنهاد نمی گردد.

- لازم به ذکر است ظرفیت اسمی تولید ریل شرکت برابر ۴۰۰ هزار تن می باشد که در صورت رشد تولید اثر قابل توجهی بر سودآوری شرکت خواهد داشت.

- منبع:گزارش هفتگی بازار -کارگزاری بانک رفاه - نوشین ناصری

نظرات(0)

آخرین اخبار

اخبار بیشتر